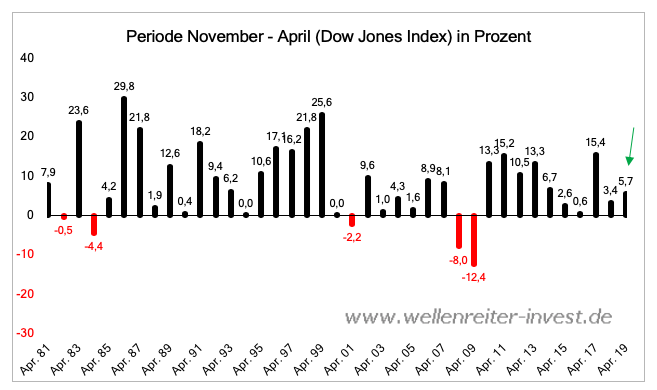

Die starke Hälfte ist vorüber. Zwei Handelstage vor dem Ende der Periode November bis April weist der Dow Jones Index ein Plus von 5,7% auf (grüner Pfeil folgender Chart).

Zuletzt war diese Periode vor zehn Jahren negativ verlaufen. Gemessen an den Verläufen seit 1980 liegt die Plusquote bei 35 von 40 Perioden, also bei beeindruckenden 87,5 Prozent. Wer jeweils am letzten Oktober-Tag investiert und am letzten April-Tag verkauft hat, konnte es fast nur richtig machen. Die Durchschnittsrendite beträgt 8,2 Prozent seit 1980.

Statistisch beginnen jetzt die schwächeren sechs Monate (Mai – Oktober). Die Durch-schnittsrendite seit 1980 beträgt lediglich 1,9 Prozent. Auf dem folgenden Chart stellen wir die prozentualen Veränderungen dieser Periode dar.

Mit Ausnahme der Sommerperioden der Jahre 2017, 2009, und 2003 blieb der Zuwachs des Dow Jones Index seit dem Jahr 2000 zwischen Mai und Oktober stets unterhalb von 7 Prozent. Ein gutes Drittel der Sommerperioden seit 1980 endete im Minus (35%).

Das durchschnittliche Verlaufsmuster des Dow Jones Index in verschiedenen historischen Perioden zeigen wir mit Hilfe des folgenden Charts. Die Sommerperiode Mai bis Oktober ist hellblau unterlegt.

Nachfolgend zeigen wir zwei Charts zu den zyklischen Aspekten des Monats Mai. Der Mai ist durchschnittlich ein leicht negativer Monat (-0,1). In US-Vorwahljahren reicht es durchschnittlich zu einem knappen Plus von 0,2 Prozent (folgender Chart).

Die fiskalpolitischen Stimuli erfolgten in den vergangenen drei US-Präsidentschaftszyklen (einschließlich des jetzigen) jeweils in den ersten beiden Jahren der Präsidentschaft. Das Vorwahljahr und das Wahljahr verliefen in den vergangenen beiden Zyklen schwächer die ersten beiden Jahre (Nachwahl- und Zwischenwahljahr).

Der Dow Jones Index befindet sich in der Nähe seines Allzeithochs. Er gerät zyklisch in die Nähe eines Punktes, ab dem er in den vergangenen Zyklen zur Schwäche neigte (siehe Pfeil obiger Chart).

Wenn man annimmt, dass der Zeitraum Mai bis Oktober 2019 unterdurchschnittlich verlaufen sollte, was könnte ein Auslöser sein?

Möglicherweise der Anlagenotstand. Kapital in Europa oder Japan anzulegen bringt keine Rendite, weder auf Aktien- noch auf Anleihenbasis werden gewohnte Renditen erzielt. Das funktioniert allerdings in den USA, wo selbst die Anlage in Cash mit 2,5 Prozent risikofrei nominal verzinst wird. Also fließt das Kapital vermehrt dorthin, und das stärkt den US-Dollar.

Charttechnisch passiert dies zu einem für den Euro ungünstigen Zeitpunkt: Eine Langfristunterstützung (rote Linie obiger Chart) droht zu brechen. Sollte dies geschehen, wäre ein Fall auf die Parität oder gar darunter wäre kein Hexenwerk mehr.

Etwa 60 Prozent aller Verkäufe der US-Tech-Giganten finden im Ausland statt, bezogen auf alle S&P 500-Unternehmen sind es 45 Prozent. Würde der US-Dollar nach oben schießen, würden deren Gewinne in Mitleidenschaft gezogen werden, was negative Folgen für die US-Aktienmärkte hätte.

Wir nehmen an, dass der Mai eine Konsolidierung mit sich bringen wird und dass die Periode Mai bis Oktober zunächst von einer Handelsspanne geprägt sein wird, plötzliche Volaspikes inklusive.

Ein Beitrag von Robert Rethfeld.

Ein Beitrag von Robert Rethfeld.

Robert Rethfeld betreibt den Börsendienst Wellenreiter-Invest. Kernprodukt ist ein handelstäglich erscheinender, abonnementsbasierter Börsenbrief. Seit Ende der 80er Jahre lebt er im Vordertaunus, zunächst in Bad Homburg und seit dem Jahr 1999 in Oberursel. Er ist verheiratet, hat zwei Kinder und hält sich durch Laufen im Taunus sowie durch Golfspielen fit.

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter www.wellenreiter-invest.de

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die CASMOS Media GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquelle: markteinblicke.de