Die Aussicht auf eine fortgesetzte Nullzinspolitik der US-Notenbank Fed beflügelte zuletzt die Goldpreise. Trotz eines Dreimonatshochs bei den Goldnotierungen sollten sich Edelmetallinvestoren jedoch nicht zu früh freuen. Schließlich könnten die US-Notenbanker die Erwartungen an eine in das Jahr 2016 verschobene Zinswende noch enttäuschen.

Im 16. Jahrhundert glaubten „Goldmacher“ und ihre vor allem adeligen Auftraggeber tatsächlich, man könne aus Billigmetallen durch Alchemie Gold herstellen. Trotz eines immensen Aufwands und viel Geld der nicht ganz selbstlosen Gönner waren diese Versuche bis heute leider erfolglos.

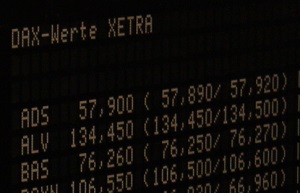

So viele gute Nachrichten auf einmal, da konnten die Kurse gar nicht anders, als in die Höhe zu schnellen. Den höchsten Sprung vollführte dabei der japanische Leitindex Nikkei. Der hüpfte am frühen Mittwochmorgen nämlich mal eben um knapp 8 Prozent nach oben und realisierte so den größten Tagesgewinn seit ziemlich genau 8 Jahren. Vom neuen fernöstlichen Optimismus beflügelt, packten auch DAX & Co die Steigeisen aus und kletterten erst einmal aufwärts.

Der beste Freund von Gold heißt Krise. Und Gold hat zurzeit viele beste Freunde: Der Russland-Konflikt schwelt weiter und das griechische Schuldendrama hat sich zwar gut versteckt, doch werden die Krisenspürhunde dort schnell wieder fündig werden. Auch die überbordende Welt-Staatsverschuldung ist kein Phänomen, das jemals verschwinden wird. Und jetzt kommt auch noch Asien hinzu. Ein Vertrauensverlust in die ungehemmte Potenz von Chinas Volkswirtschaft ist bereits eingetreten.

Nachdem Investoren Gold in den vergangenen Jahren verschmäht hatten, war das gelbe Edelmetall zuletzt wieder verstärkt als Krisenwährung gefragt. Trotzdem heißt das noch nicht, dass die Rekordjagd bei den Goldnotierungen wieder eröffnet ist.

Aktien sind und bleiben im aktuellen Niedrigzinsumfeld gefragt, daran besteht kein Zweifel. Sowohl die lockere europäische Geldpolitik als auch die alles andere als sicher zeitnah bevorstehende Zinswende in den USA sorgen für viel Liquidität im Markt, die seitens der Investoren nach Rendite sucht.

Es gibt Zeiten, da kommt es knüppeldick, es gilt Murphys Gesetz, wonach alles, was schiefgehen kann, auch tatsächlich schiefgeht. Das spüren im III. Quartal auch deutsche Aktien. Banken, Versicherungen und Versorger sind fundamental angeschlagen. Dies allein wäre schon belastend genug für den DAX...

Sie erinnern sich doch sicherlich noch an den Market Mover von vor zwei Wochen, in dem ich am liebsten gar nichts gesagt und noch weniger getan hätte. Zu diesem Zeitpunkt - also vor 14 Tagen - befand ich mich mit dieser Vorgehensweise auch in allerbester Gesellschaft, denn niemand geringeres als die bundesdeutsche Kanzlerin hatte das Schweigen und Nichtstun zur obersten Regierungstaktik erhoben. Und zwar so erfolgreich, dass das Verb „merkeln“ als absoluter Favorit für den Titel „Jugendwort des Jahres 2015“ gilt und zudem laut Langenscheidt „Nichtstun, keine Entscheidungen treffen, keine Äußerungen von sich geben unter Bezugnahme auf Angela Merkel“ beschreibt. Doch damit ist seit Montag Schluss!

Dass ich gelegentlich ganz gerne einen guten Film anschaue, dürfte Ihnen mittlerweile hinlänglich bekannt sein. Und ein solcher lief auch gerade auf einem ansonsten programmtechnisch eher mäßig ausgestatteten Privatsender im Spätprogramm. Die Rede ist von Terry Gilliams großartigem Werk „12 Monkeys“, und wer den Streifen kennt, der/die weiß, dass es im selbigen unter anderem ums Thema Zeitreise geht. Und da sind wir auch schon mitten drin in unserem Thema der Woche, denn beim Blick auf den DAX hatte man zuletzt ebenfalls das Gefühl, in der Zeit gereist zu sein - zurück an den Jahresanfang nämlich.

Im Leben gibt es immer wieder mal den ein oder anderen Moment, da möchte man einfach gar nichts sagen und stattdessen am liebsten nur schweigen. Dann fehlen einem sozusagen die Worte, und die alte Redewendung vom Reden, das Silber sowie dem Schweigen, das Gold ist, erhält einen ganz neuen, aktuellen Bezug. Ein solcher Moment ist das heute, hier und jetzt eigentlich auch, aber da ich in meiner Eigenschaft als Ihr allwöchentlicher Börsenkorrespondent nun einmal für den textlichen Inhalt dieses Editorials verantwortlich zeichne, ist es Ihr mehr als gutes Recht, auch diesmal auf einen Bericht von mir zur Lage der Märkte zu bestehen.

Mit bescheidenen Aussichten für Zinspapiere fällt der Blick auf die größte Alternativanlageklasse Aktien. Sicherlich wird Deutschland als von der Weltkonjunktur abhängiger Aktienmarkt von der aktuellen Verunsicherung in den Schwellenländern vor allem mental, im Kopfkino der Anleger geschwächt.

Jeder der Kinder hat, weiß, dass die Phase der unbeschwerten Kinderzeit mit spätestens 14 vorbei ist und dass spätestens jetzt in der Pubertät Stimmungsschwankungen, Launenhaftigkeit und der Stress mit den Eltern zunehmen. Die Eurozone befindet sich genau im 14. Lebensjahr.

Lange Jahre galt China als Jungbrunnen der Weltwirtschaft. Doch zeigen sich mittlerweile Risse in der schönen Wirtschaftsfassade. Der Immobilienmarkt hat seinen Zenit überschritten und das Schicksal des Aktienmarkts erinnert an unseren Neuen Markt. Diese negativen Vermögenseffekte über Immobilien und Aktien bedrohen die Konsum- und Investitionsfreude in China. Bereits jetzt steht beim chinesischen Wachstum - nach westlichen Maßstäben - schon längst nicht mehr die Sieben, sondern eher die Vier vor dem Komma. Auch Chinas Anrainerstaaten bekommen die Nachfrageschwäche zu spüren.

Manchmal kommt es an der Börse wie geplant. Letzte Woche hatte ich betont, dass wir ab Dienstag eine technische Gegenbewegung sehen sollten. Der Turnaround setzte zwar erst 24 Stunden später ein, fiel dafüber aber um so dynamischer aus. Der S&P 500 Index holte in einer reaktiven Rallye etwa die Hälfte der vorhergehenden Verluste auf. Doch blicken wir nach vorne.

Die Schockwelle begann in den Emerging Marktes, mit dem Einbruch der dortigen Währungen und der Schwäche bei den Anleihen und Aktien. Setzen sich diese Märkte in Bewegung, fallen die Reaktionen meistens übertrieben aus. Die Ereignisse in den Emerging Markets fachen in Folge die Unsicherheit im globalen Finanzsystem an, was sich letztendlich auf die Wall Street belastend auswirkt. Hier ist nun eines entscheidend: